Nekilnojamo Turto Mokestis – Tarifai, Deklaravimas, Atskaitymai

12 min skaitymo | Asmeniniai Finansai

Nekilnojamojo Turto Mokestis - valstybės renkama rinkliava, kurią turi deklaruoti bei sumokėti visi apmokestinamieji asmenys (tiek fiziniai, tiek juridiniai).

N.T. mokestis mokamas kas metus, o mokama suma gali ženkliai skirtis, priklausomai tiek nuo turto vertės, tiek nuo šeimyninės situacijos bei kitų aspektų.

Šiame straipsnyje atsakysime į klausimus:

Kas yra N.T. Mokestis?

Kam nereikia mokėti N.T. mokesčio?

Kokie yra N.T. Mokesčio Tarifai?

Parduodu N.T. - ar reiks mokėti mokesčius?

Paveldėjau N.T. - ar reiks mokėti mokesčius?

Kas yra N.T. Mokestis?

Nekilnojamojo Turto Mokestį reglamentuoja Nekilnojamojo Turto Mokesčio Įstatymas (NTMĮ).

Šio mokesčio tikslas - įnešti lėšų į valstybės bei savivaldybių biudžetą, tuo pačiu palaikant proporcingumo principą.

Kokio tipo N.T. apmokestinamas?

Apmokestinamas visų tipų Nekilnojamasis Turtas - jei jo vertė viršija neapmokestinamą sumą.

Apmokestinamo N.T. pavyzdžiai:

Gyvenamieji Namai

Butai

Garažai

Fermos

Gamyklos

Poilsiui Skirtas N.T.

Parduotuvės

Bankai (išskyrus Lietuvos Banką)

Ir pan.

Žinoma, ne visas Nekilnojamasis Turtas yra apmokestinamas - neapmokestinamas valstybei priklausantis turtas, tradicinės bažnyčios, žemdirbyste užsiimančių juridinių asmenų funkciniai pastatai ir t.t.

Taip pat nuo prievolės mokėti N.T. mokestį yra atleidžiama ir didelė dalis fizinių asmenų - aptarkime.

Kam nereikia mokėti mokesčio?

N.T. mokesčio įstatyme yra numatytas ir neapmokestinamas vertės dydis - 150 000 eurų dydžio suma, kuriai netaikomi mokesčiai.

Paprastai tariant, jei jums priklausančio Nekilnojamojo Turto vertė neviršija 150 000 eurų, jums mokesčio mokėti nereiks.

Auginantiems vaikus - lankstesnės salygos

Jei auginate tris ar daugiau vaikų (iki 18m.), arba, jei auginate neįgalų vaiką, jums nereiks mokėti N.T. mokesčio už turtą iki 200 000€.

Taip pat N.T. mokestis netaikomas

Soc. globai bei priežiūrai skirtam N.T.

Kapinėse esančiam N.T.

Individualioms kūrybinėms dirbtuvėms.

N.T., naudojamas uždarbiui iš žemės ūkio.

Švietimo darbui skirtam N.T.

N.T. Mokestis - tarifai

N.T. Mokesčio tarifai priklauso nuo turto vertės, o taip pat tam tikrais atvejais tarifus nustato ir pačios savivaldybės.

N.T. mokesčio tarifai svyruoja tarp 0.5 - 3%. Valstybėje taikomi progresiniai mokesčiai - kuo vertingesnis N.T., tuo didesni tarifai taikomi.

Tarifus galima skirstyti į dvi grupes - bazinius tarifus, bei šeimų tarifus.

Baziniai N.T. Mokesčio Tarifai:

0% - N.T. vertė iki 150 000€

0.5% - N.T. vertė 150 000€ - 300 000€

1% - N.T. vertė 300 000€ - 500 000€

2% - N.T. vertė virš 500 000€

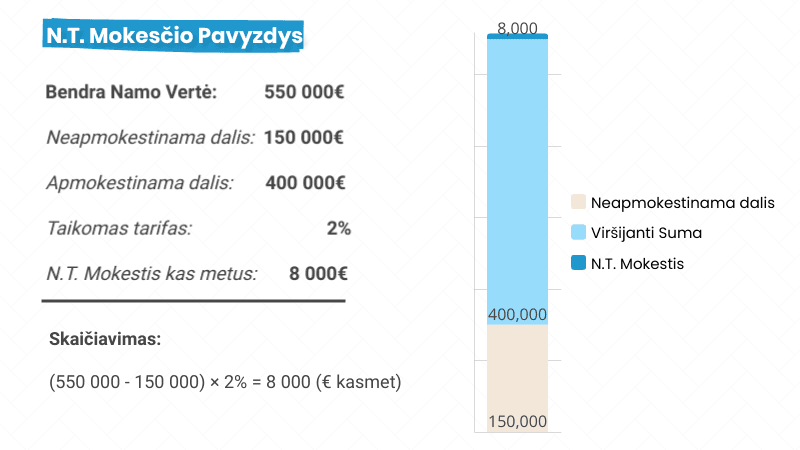

Bazinis Pavyzdys

Skaičiavimas

Pavyzdyje - į aukščiausią mokestinę kategoriją patenkantis gyvenamasis namas, kurio nustatyta vertė yra 550 000€. Tai reiškia, jog taikomas 2% tarifas.

Apmokestinama suma gaunama iš namo vertės atėmus neapmokestinamą dalį:

550 000€ - 150 000€ = 400 000€

Apmokestinamai sumai pritaikome 2% N.T. mokesčio tarifą:

400 000€ × 2% = 8 000€ (mokestis per metus)

Šeimos N.T. Mokesčio Tarifai:

Taikoma šeimoms, auginančioms 3 vaikus, arba 1 neįgalų vaiką, arba 1 neįgalų suaugusį vaiką, kuriam reikalinga nuolatinė priežiūra.

0% - N.T. vertė iki 200 000€

0.5% - N.T. vertė 200 000€ - 390 000€

1% - N.T. vertė 390 000€ - 650 000€

2% - N.T. vertė virš 650 000€

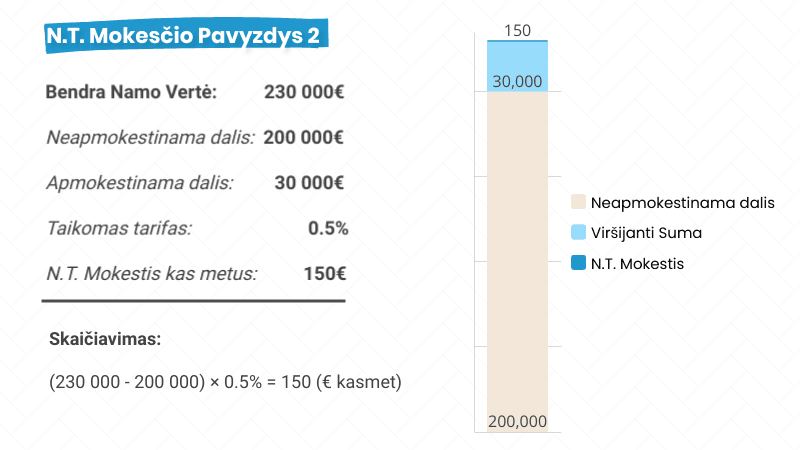

Šeimos Pavyzdys

Skaičiavimas

Antrame Pavyzdyje - į žemiausią mokestinę kategoriją patenkantis gyvenamasis namas, kurio nustatyta vertė yra 230 000€

Namas priklauso daugiavaikei šeimai, tad jai yra taikomas 200 000€ atskaitymas.

Apmokestinama suma gaunama iš namo vertės atėmus neapmokestinamą dalį:

230 000€ - 200 000€ = 30 000€

Apmokestinamai sumai pritaikome 0.5% N.T. mokesčio tarifą:

30 000€ × 0.5% = 150€ (mokestis per metus)

Kada bei Kaip sumokėti N.T. mokestį?

N.T. mokestį fiziniai asmenys moka vieną kartą per metus - yra deklaruojama forma KIT715, bei nedelsiant sumokamas priklausantis mokestis į vieną iš VMI surenkamųjų sąskaitų.

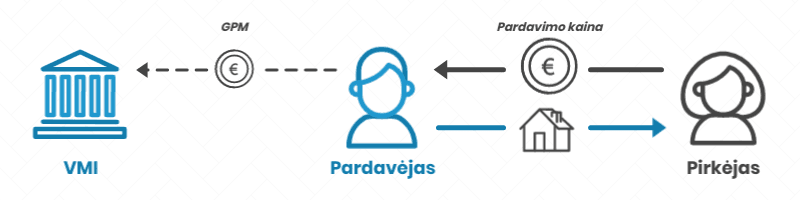

N.T. Pardavimo Mokestis

Tam tikrais atvejais mokesčius reikia mokėti ir tuo atveju, jei pardavėte jums priklausantį nekilnojamą turtą.

Tiesa, šiuo atveju yra taikomas kitas mokestis - GPM.

Kokiais atvejais nereikia mokėti?

Yra keli pagrindiniai atvejai, kuriais nereikia mokėti mokesčių už priklausančio Nekilnojamojo Turto pardavimą.

N.T. pardavimo mokesčiai netaikomi, jei:

Parduodamą N.T. išlaikėte nuosavybėje bent 10 metų. arba

Nemažiau kaip prieš 2 metus iki N.T. pardavimo, jame deklaravote gyvenamąją vietą. arba

Gyvenamąją vietą deklaravote prieš mažiau nei 2 metus, tačiau per metus nuo pardavimo įsigijote kitą būstą, bei jame deklaravote gyvenamąją vietą.

N.T. Pardavimo Mokesčio Tarifai

Jei nepatekote į vieną iš aptartų kategorijų, kurioms nėra taikomas N.T. pardavimo mokestis, jums teks deklaruoti bei sumokėti GPM.

Tarifas, kuris gali būti taikomas: 15% (bazinis), arba 20% (didesniam turtui).

GPM Tarifų Taikymas

15% Standartinis tarifas smulkios bei vidutinės vertės Nekilnojamam Turtui.

20% Jei tais metais gautos pajamos iš parduoto N.T. bei kitų šaltinių (nesusijusių su darbo santykiais) viršija 120 VDU.2023 metais ši riba yra 202 188€

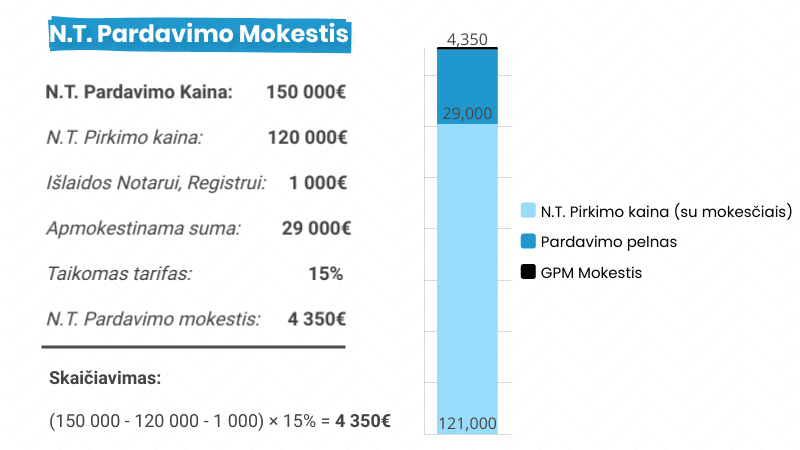

Kaip skaičiuojamas mokėtinas GPM?

Mokėtinas GPM yra paskaičiuojamas pagal šią formulę:

GPM = (pardavimo pajamos – įsigijimo kaina1 – privalomi mokėjimai2) × 15%*

*sumai viršijant 120 VDU, taikomas 20% tarifas.

1Įsigijimo kaina: N.T. pirkimo kaina, įskaitant savomis lėšomis atliktą remontą/rekonstrukciją, sumokėtus mokesčius perkant ir pan.

2Privalomi mokėjimai:Notaro mokestis, Registrų Centro ir kiti mokesčiai.

Pavyzdys

Kada reikia sumokėti GPM?

Mokėtinas Gyventojų Pajamų Mokestis už parduotą N.T. yra nurodomas metinėje pajamų deklaracijoje.

Pavyzdžiui:

Tarkime, pardavėte namą 2023 metų Kovą. Tokiu atveju, jums deklaruoti pajamas bei sumokėti GPM reikės tarp 2024m. Sausio 1 d. ir 2024m. Gegužės 1 d.

Prireikė papildomų pinigų?

Rask geriausią paskolą su mūsų palyginimu - greitai, paprastai ir visiškai nemokamai!

Atrinktos pigiausios paskolos

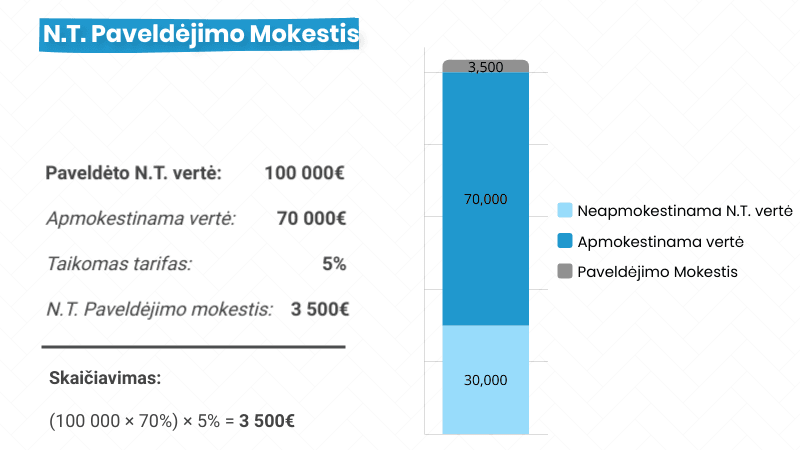

N.T. Paveldėjimo Mokestis

N.T. Paveldėjimas - ne visados nemokamas. Tam tikrais atvejais, teks susimokėti valstybei.

Paveldėjimo mokestis (paveldint turtą Lietuvoje) yra sumokamas prieš atsiimant paveldėjimo teisės liudijimo išdavimą, išskyrus atvejus, kai mokesčio sumokėjimas atidedamas arba nuo jo atleidžiama.

Kam nereikia mokėti Paveldėjimo Mokesčio?

Yra keli pagrindiniai atvejai, kuriais Paveldėjimo Mokestis nėra taikomas - nepriklausomai nuo paveldėto turto vertės.

Paveldėjimo Mokestis Netaikomas

Paveldėjus iš Sutuoktinio.

Vienam sutuoktiniui paveldėjus turtą iš mirusio sutuoktinio.

Paveldėjus iš Artimų Giminaičių.

Mokestis netaikomas Vaikų, Tėvų, Globotojų, Globotinių, Senelių, Vaikaičių, Brolių, Seserų paveldimam turtui.

Mažaverčiam Turtui.

Mokestis taip pat netaikomas turtui, kurio vertė neviršija 3 000€

Paveldėjimo Mokesčio Tarifai

Galiausiai, aptarkime Paveldėjimo Mokesčio tarifus, kuriuos daliai žmonių bus privalu susimokėti prieš atsiimant paveldėjimo teisės liudijimą.

Svarbu: mokestis skaičiuojamas nuo apmokestinamosios vertės.

Paveldimo turto apmokestinamoji vertė: 70% turto vertės.

Paveldėjimo Mokesčio Tarifai:

Jei apmokestinamoji vertė iki 150 000€ - taikomas 5% tarifas.

Jei apmokestinamoji vertė virš 150 000€ - taikomas 10% tarifas.

Pavyzdys

Pabaigai

Štai ir aptarėme pagrindinius mokesčius, taikomus N.T. savininkams, o taip pat ir parduodant bei pavelding nekilnojamąjį turtą.

Tikimės, jog mūsų straipsnis padėjo suvokti faktines išlaidas, kurias galite patirti turėdami Nekilnojamojo Turto.

Žemiau trumpai primename pagrindinius, jau aptartus mokesčius.

N.T. Mokesčiai Trumpai

N.T. Savininkams Taikomi Mokesčiai.

Mokestis taikomas, jei N.T. vertė virš 150 000€ (daliai šeimų - 200 000€).

Mokesčio tarifas: 0.5% - 3% per metus, priklausomai nuo turto vertės.

Mokestis skaičiuojamas nuo viršijusios limitą (150/200 tūkst.) sumos.

Mokestį reikia sumokėti kiekvienais metais, iki Gruodžio 15 dienos.

N.T. Pardavėjams Taikomi Mokesčiai.

Apmokestinami N.T. pardavėjai privalo sumokėti GPM nuo pelno iš namo pardavimo.

GPM neturi mokėti asmenys, išlaikę būstą 10 metų. GPM neturi mokėti asmenys, prieš ne mažiau nei 2 metus deklaravę jame gyvenamąją vietą.

GPM neturi mokėti asmenys, kurie per metus nusipirko kitą būstą bei deklaravo jame gyvenamąją vietą.

GPM tarifas yra 15% / 20%.

GPM skaičiuojamas nuo pelno (iš namo pardavimo kainos atėmus pirkimo, bei mokesčių išlaidas).

GPM deklaruojamas ir sumokamas kitais metais, iki Gegužės 1d.

Mokesčiai paveldėjus N.T.

Mokestis netaikomas, jei paveldėta iš artimųjų giminaičių ar sutuoktinio.

Mokestis taip pat netaikomas žemos vertės turtui (iki 3 000€). Paveldėjimo mokesčio tarifas: 5% / 10% (jei turto vertė viršija 150 000€).

Mokestis skaičiuojamas nuo 70% būsto vertės. Mokestis gali būti atidėtas iki metų terminui, o kai kuriais atvejais - nuo jo visai atleidžiama.

Komentarai

Neprisijungta